«Русал» выпустил облигации в дирхамах ОАЭ

7 сентября российский производитель алюминия «Русал» провел первое на Мосбирже размещение облигаций в дирхамах — валюте Объединенных Арабских Эмиратов.

Компания реализовала по открытой подписке 370 тысяч облигаций серии БО-001Р-04 с номиналом 1000 дирхамов каждая — это около 100 млн долларов. Этот инструмент подойдет для защиты от валютных рисков, но инвесторы отнеслись к выпуску весьма сдержанно.

Давайте посмотрим, стоит ли инвестировать в облигации в дирхамах и на что важно обратить внимание.

Что нужно знать

Параметры облигаций в дирхамах:

Название выпуска: ОК «Русал»-БО-001Р-04

ISIN: RU000A106V57

Дата погашения: 5 сентября 2025 года

Ставка купона: 5,95% годовых в дирхамах

Периодичность выплат: 2 раза в год

Доступность для неквалифицированных инвесторов: после прохождения тестирования

«Русал» стал первой российской компанией, разместившей облигации в дирхамах ОАЭ на Мосбирже. При этом сам дирхам на площадке не торгуется. Директор по корпоративным финансам «Русала» Алексей Гренков так прокомментировал подобное решение компании:

«ОАЭ набирает силу в качестве крупного партнера России и в финансовой сфере, и во внешней торговле, так что мы видим хорошие перспективы для дирхама, в том числе на нашем внутреннем финансовом рынке. Одновременно с этим размещение облигаций в дирхамах является для нас диверсификацией рисков в текущей ситуации на финансовых рынках, и мы стремимся использовать все доступные инструменты».

В прошлом году «Русал» стал первой в России компанией, разместившей на Мосбирже облигации в юанях. 3 августа 2022 года компания привлекла 4 млрд юаней, разместив два выпуска облигаций: «Русал БО-05» и «Русал БО-06» с номиналом 1000 юаней. Облигации погасят 28 июля 2027 года.

Дирхам как «дружественный» «квазидоллар»

Дирхам — это денежная единица Объединенных Арабских Эмиратов. Его ввели в обращение в 1973 году.

Главное преимущество дирхама — это его привязка к доллару. Власти Эмиратов сделали это для удобства: основной экспорт страны — это углеводородное сырье, а цены на эти ресурсы номинированы в долларах.

Несмотря на то что облигации номинированы в дирхамах, расчеты по ним проходят в рублях по курсу Банка России. С весны площадка запустила торги фьючерсами на дирхам. Торги парой «дирхам ОАЭ — российский рубль» запустили 25 сентября 2023 года, но они проходят в особом режиме, который предполагает расчеты в рублях.

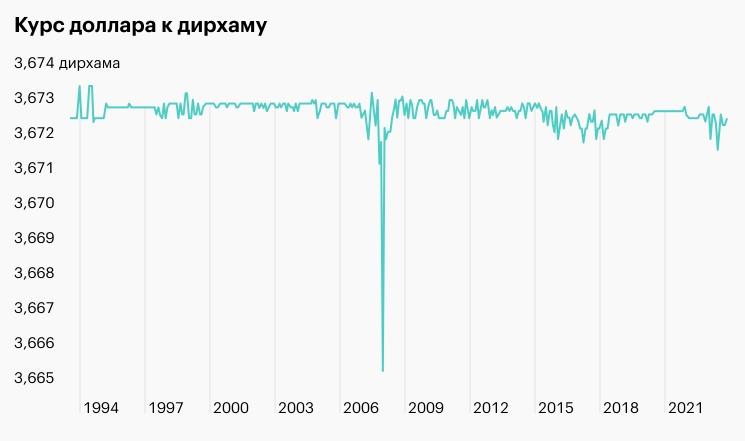

Курс валюты ОАЭ привязан к курсу доллара с 1980 года в соотношении 3,6725 дирхама за доллар. Это делает облигацию «Русала» «квазидолларовой» бумагой. Если привязка дирхама к доллару не изменится, доходность будет идентична долларовой.

Вероятность отмены такой привязки очень низкая: валюта обеспечена резервами, а торговый баланс стабильно положителен. За последние 30 лет самым сильным отклонением дирхама от доллара стало однодневное падение на 0,2% в ноябре 2007 года.

Риск существенного ослабления дирхама к доллару минимален, а вот для облигаций в юанях это может быть проблемой. С начала 2023 года юань ослабел к доллару на 5,5%, а максимальная волатильность за пять лет составила 16%, что становится препятствием для инвесторов, желающих получить долларовую доходность.

При этом сам дирхам — «дружественная» валюта для инвесторов из России, и риск санкций и блокировок при их использовании низкий. Расчеты в рублях по курсу ЦБ также снижают инфраструктурные риски для инвесторов.

Что с доходностью и ликвидностью

Ставка купона по облигациям — 5,95% годовых. Объемы торгов по бумагам крайне низкие, а разница между заявками на покупку и продажу высокая. Итоговая доходность для инвестора будет зависеть от цены покупки. Поскольку облигация торгуется немного дороже номинала, доходность к погашению будет 5—5,5% годовых — это без поправки на комиссию при покупке и на налоги.

За 11 октября совершили 2 сделки на общую сумму 55 тысяч рублей. 13 октября было 3 сделки на 212 тысяч рублей. Самый крупный объем торгов в октябре был 4 числа: за день инвесторы заключили 4 сделки в сумме на 2,7 млн рублей.

Аналитики считают, что причина столь низкой активности в непривлекательности облигаций в дирхамах в сравнении с альтернативными вариантами вложений денег.

Доходность по облигациям выше в сравнении с банковским депозитом. Например, по вкладу в дирхамах в Сбере можно получить 3% годовых при открытии вклада на год. Правда, налога с процентов по вкладу может и не быть, а в случае с облигациями он есть, в том числе при изменении курса валют.

Если сравнивать с замещающими облигациями, привязанными к доллару, то облигации в дирхамах заметно проигрывают. Например, замещающие выпуски «Газпрома» в середине октября 2023 года предлагают доходность к погашению 7—8% — это выше доходности облигаций «Русала». При этом кредитные рейтинги «Газпрома» выше.

В итоге, покупая облигации в дирхамах, инвестор получает меньшую доходность, принимая на себя более высокий риск. Этим и объясняется слабый интерес к выпуску.

Неизвестно, планируют ли другие компании последовать примеру «Русала». В сентябре первый заместитель председателя правления Сбербанка Александр Ведяхин так ответил на вопрос о планах размещения облигаций в дирхамах: «Мы пока не планируем выпуск, потому что для нас это сложно конвертируемая валюта».

Данная статья не является инвестиционной рекомендацией и призывом к действию.

Мнение автора, может не совпадать с Вашим.

Все данные взяты из открытых источников.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться.